泰凯英北交所IPO:高比例分红后募资补流,代工模式下隐忧犹存

青岛泰凯英专用轮胎股份有限公司(以下简称“泰凯英”)近日正式提交北交所IPO申请,拟募资7.7亿元。此前,该公司曾计划赴港上市和冲击深市主板,最终选择北交所。

值得关注的是,泰凯英在IPO前进行了两次分红,共计派现5163万元,实际控制人王传铸夫妇获得大部分分红。然而,公司同时计划使用3326.56万元募资补充流动资金,这与公司4.67亿元的货币资金规模和强大的“造血”能力形成对比,引发监管关注,IPO前大手笔分红后又募资补流是监管部门审核的重点。

泰凯英的业务模式为设计、研发、销售和服务,主要产品为工程子午线轮胎和全钢卡车轮胎。公司自身并无生产环节,主要依赖代工厂生产。其中,兴达轮胎是泰凯英的主要代工厂之一,但目前兴达轮胎陷入债务危机,财产被查封,这给泰凯英的生产和供应链带来潜在风险,尽管泰凯英表示该事件不会对其经营造成重大不利影响。

此外,由于代工模式,泰凯英的研发费用率低于同行业可比公司。虽然公司解释称这是由于代工模式下研发投入方式不同导致,但仍需引起重视。

总而言之,泰凯英的北交所IPO之路,虽然展现了公司较强的盈利能力和市场竞争力,但也暴露出其在供应链依赖和研发投入等方面的潜在风险。监管部门对其IPO申请的审核结果值得关注。

- 1条评论

加密钱包比较

MORE>-

深入探讨区块链验证者:从运作方式到未来趋势

验证者在区块链生态系统中扮演着至关重要的角色,负责验证交易并维护区块...

-

Catizen (CATI) - 以猫为主题的游戏机器人登场:在 Telegram 上玩游戏赚取加密货币

Catizen是一款以猫为主题的Telegram游戏机器人,它...

-

DAO 是阻止下一个 FTX 发生的答案吗?

FTX帝国的崩塌让加密货币行业陷入一片混乱。虽然有些人认为这是加密...

-

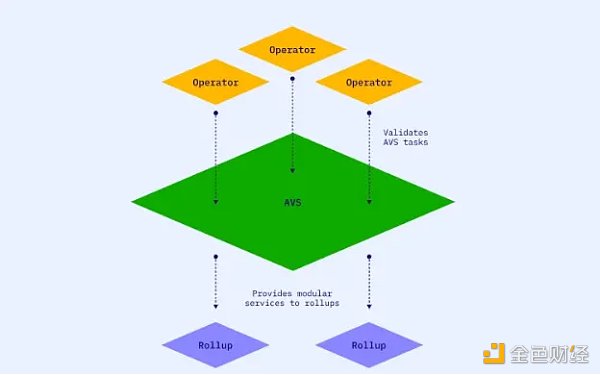

EigenLayer:再质押的未来

EigenLayer是一种基于以太坊的再质押协议,它允许以太坊网络...

-

HMSTR 代币的未来:是时候卖出吗?

HMSTR代币的流通供应量高达1250亿枚,这使得许多投资者开...